(PR) 本記事はアフィリエイト・プロモーションを含みます。

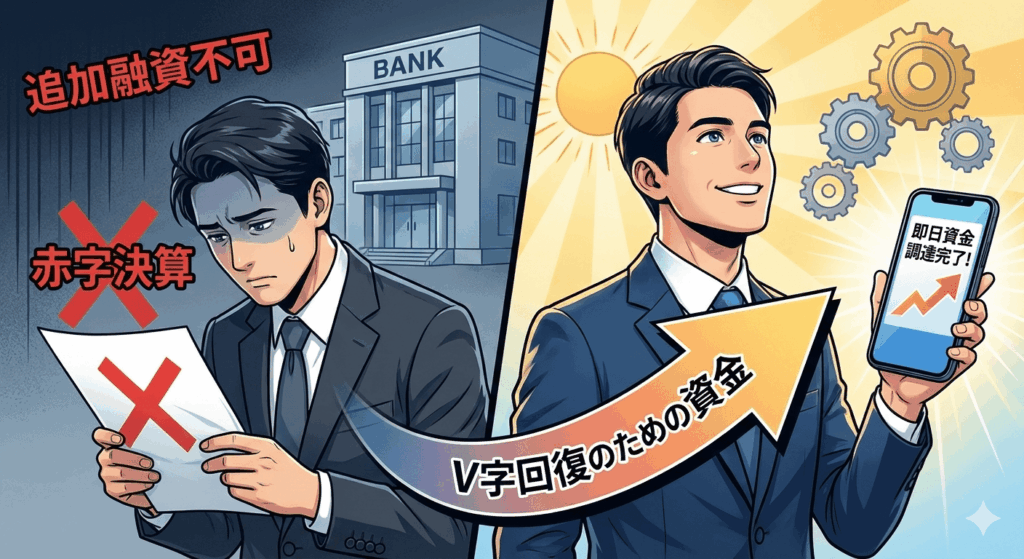

「前期が赤字だったため、追加融資は難しいです」 銀行の担当者から、冷たくこう告げられた経験はありませんか?

事業をしていれば、赤字の年だってあります。 しかし、銀行は「過去の実績(決算書)」しか見てくれません。 「いま資金があれば、新しい仕入れをして黒字に戻せるのに!」という社長の熱意は、審査では考慮されないのが現実です。

もし、銀行に見放されて諦めかけているなら、まだ早すぎます。 赤字決算でも、税金を滞納していても、**「V字回復のための資金」**を即日で調達する方法があります。

※マイクロコピーを書いてみよう

なぜ銀行は貸さないが、3Sファクタリングは出すのか?

銀行融資とファクタリングは、審査の「目線」が正反対です。

- 銀行融資(過去を見る): 「あなたの会社の経営状態は?」を見ます。だから赤字だと貸しません。

- 3Sファクタリング(未来を見る): 「あなたの持っている**請求書の宛先(取引先)**はしっかりしているか?」を見ます。

つまり、たとえあなたの会社が債務超過でボロボロでも、**「トヨタ自動車に対する100万円の請求書」**を持っていれば、その100万円には価値があるため、問題なく現金化できるのです。

赤字の時こそ「借金」をしてはいけない

赤字の時に無理やり高金利のビジネスローンを借りると、利息支払いでさらに傷口が広がります。 しかし、ファクタリングは**「資産の売却」**です。

- バランスシート(B/S)が汚れない 借金ではないので、負債が増えません。自己資本比率を維持したまま資金調達ができます。

- キャッシュフローが即座に改善する 「来月入る予定のお金」が「今日」手に入ります。その現金を使って、好条件で次の仕入れを行えば、利益率を上げて黒字化への足がかりを作れます。

【逆転の発想】手数料は「V字回復の経費」と考える

「でも、ファクタリングは手数料がかかるじゃないか」 その通りです。しかし、資金がなくて事業が縮小し、倒産してしまうリスクと比べてみてください。

- 資金なし: 仕入れができない → 売上が立たない → 倒産

- ファクタリング利用: 手数料を払って資金確保 → 仕入れができる → 売上が立つ → 事業継続・黒字化

3Sファクタリングの手数料は業界最安水準です。 これを「高い」と嘆くのではなく、**「時間を買って事業を立て直すための必要経費」**と割り切れる社長だけが、生き残ることができます。

まとめ:今の「数字」ではなく、手元の「請求書」を見よ

銀行員はあなたの会社の「過去」しか評価しませんが、3Sファクタリングはあなたの持っている「売掛金」という資産を正当に評価してくれます。

融資を断られたからといって、事業を諦める必要はありません。 まずは手元の請求書がいくらになるのか、無料査定で確認してみてください。 その現金が、御社の復活の狼煙(のろし)になります。

\赤字・税金滞納でも審査通過実績多数/

※マイクロコピーを書いてみよう